连续三个季度营收下滑。

作者|谢康玉

完美日记的下坡路仍在继续。

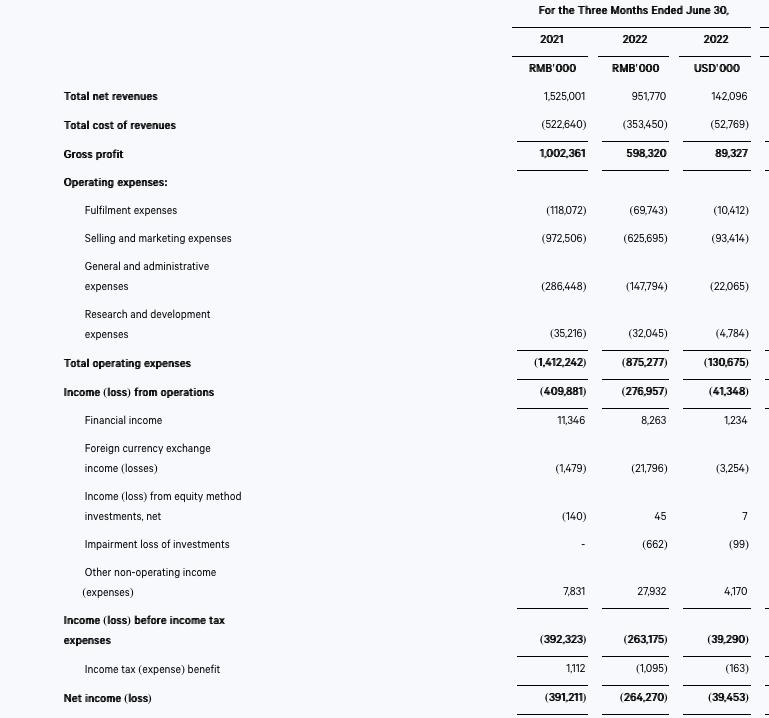

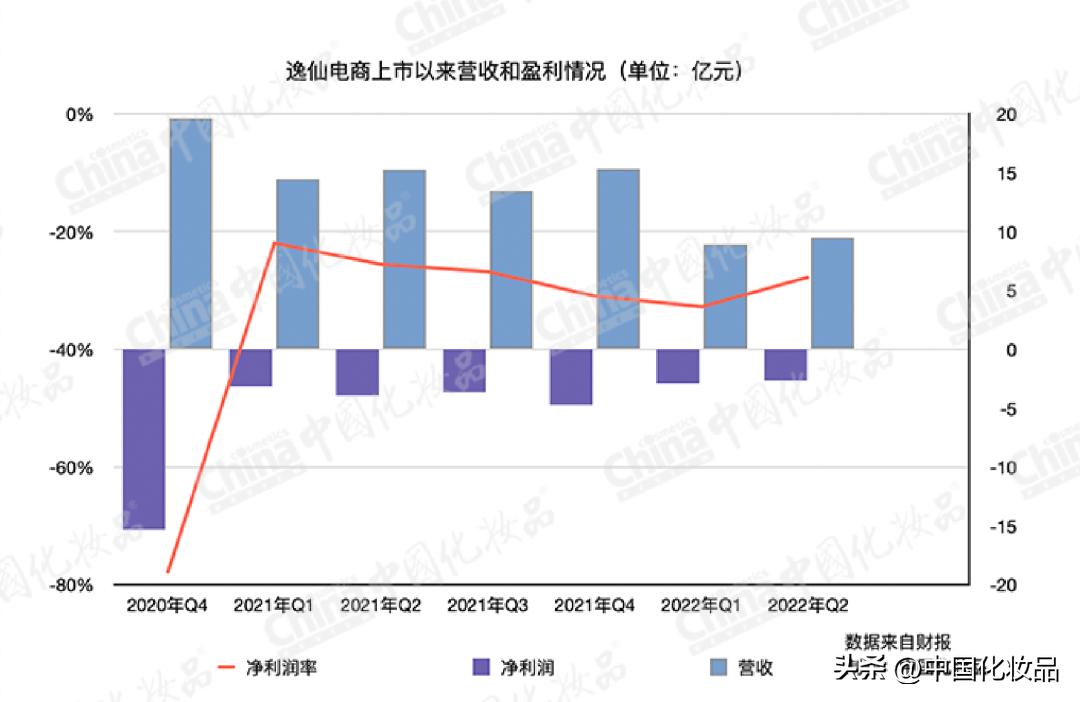

昨晚(8月25日),完美日记母公司逸仙电商发布2022年Q2财报。财报显示,公司Q2总营收为9.52亿元,同比下降37.6%,这已经是逸仙连续三个季度出现营收下滑。

亏损同比去年有所收缩,从上一年的3.912亿元人民币下降32.4%至2.643亿元人民币(3950万美元)。不过,亏损收缩主要是靠“省”出来的。

Q2,逸仙电商总运营支出较去年同期下降了38.0%,至8.753亿元人民币。其中外界最为关注的营销费用,从上一年的9.725亿元人民币收缩到6.257亿元人民币。

虽然业绩依然处于下行通道,但财报里也有三个亮点。

第一,在整体营收下滑的背景下,护肤业务同比增长49.2%达到3.18亿元,占总收入的比例从14%上升至33.4%,这意味着逸仙面向护肤所做的战略转型有所成效;第二,一直被外界诟病的的研发投入,占比从上年同期的2.3%增加到3.4%,追平头部品牌;第三,公司经营性现金流1.12亿元,实现上市以来首次转正。

转型效果仍待考证

在昨日中概股整体大涨的背景下,财报发布后的逸仙电商,股价大涨13.08%,收于1.12美元。去年2月,逸仙电商的股价曾最高达到25.44美元,后来在今年一度下跌到0.39美元,收到纽交所的退市预警。

此前,逸仙电商曾多次宣称不会主动退市,并在去年11月启动股票回购计划,预备在两年内回购高达1亿美元的普通股,守住股价。

业绩滑坡、排名下滑、股价低迷,从“国货之光”到“反面典型”,完美日记只用了不到两年时间。

这背后,是代工+营销的“完美日记”模式正在失效。当完美日记的打法,被前赴后继的新品牌学会,完美日记需要给消费者一个驻留的理由,也需要给资本市场看到新的想象力。

单从财报数据和股价表现来看,多品牌并行+发力新品类+拓展新流量的方式目前并未有明显效果,收购、护肤、线下、出海、加码研发……一番操作下来,业绩仍在下滑,盈利依然未能实现,资本不免逐渐失去信心。

本季业绩的下滑,从外到内,都有迹可循。

外部,今年上半年,整个化妆品市场都处于下滑中,上半年有618年度大促节点,市场稍有回暖的情况下,化妆品零售总额依然下滑了2.5%(数据来自国家统计局社零数据)。

整个大盘中,彩妆品牌的下滑更为明显。星图数据显示,今年618大促期间,彩妆品类全网销售额下滑21.9%,高于护肤的18.9%。从最近陆续发布的各家财报中也能看到这个趋势,以护肤为主的品牌依然保持业绩增长,而以彩妆为主的品牌普遍业绩不佳。

以平价美妆发家的逸仙电商,自然也无法幸免。事实上,彩妆市场的下滑已经有几年时间,在去年Q3就已降至个位数。而逸仙也早已意识到这一趋势,从2020年便大力从美妆向护肤转型,甚至于这一年的上市,也是为布局护肤所铺垫的。

护肤市场,尤其是功效型护肤、高端护肤,有着不低的进入门槛,这背后是更高的研发壁垒和用户教育成本。

于是很多国内品牌都选择采取直接并购的方式,以“曲线救国”的方式进入高端美妆市场,逸仙也采取了同样的思路,一路收购了DR.WU达尔肤(中国大陆业务)、EVE LOM、Galénic法国科兰黎等品牌。逸仙的故事,也从“中国美宝莲”,变成“中国欧莱雅”。

从财报数据来看,DR.WU达尔肤、EVE LOM和Galénic法国科兰黎的净收入在Q2同比增长112%,带动护肤业务总净收入从上年同期的2.13亿元增长49.2%至3.18亿元,占总收入的比例从14%上升至33.4%。

不过在护肤业务如此“卖力”的情况下,依然未能止住公司整体的业绩下滑,对比上一季度的下降-38.3%,几乎没有好转。同时,毛利率也依然在下滑,从去年同期的65.7%降至62.9%。这意味着,公司面向护肤的战略转型,依然未能被证明已走通。

研发回报周期长

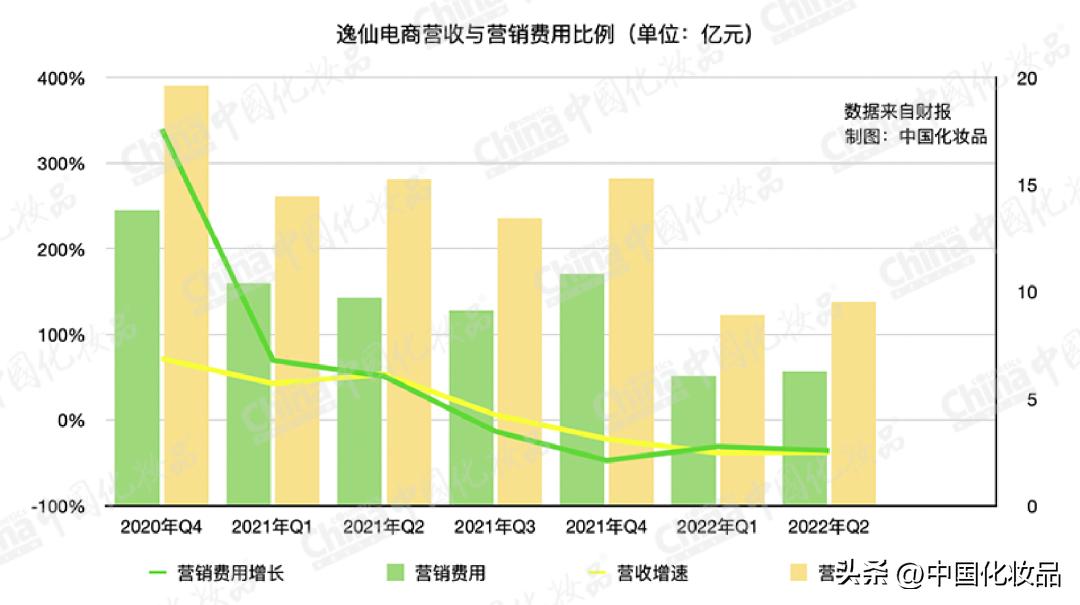

逸仙电商的另一重困境在于,营销费用降,营收也跟着降。

从下图可以明显的看到这种趋势,比如去年同期,营销费用增加69.78%,营收上涨42.72%;今年Q2,营销费用降低35.66%,营收也应声下降了37.6%。

6.257亿的投入,换9.52亿元的产出,1:1.5的投入产出比,效率着实不高。

与逸仙同一拨起来的几家国货品牌背后,无一不是抓住了几大社交媒体的第一波流量红利。

2016年,在大多数美妆品牌还在沿用线下铺货加传统媒体广告的模式时,完美日记选择从社交媒体发家,采用KOL、KOC、素人全面带货、全网覆盖的模式,在当时没有线下店的情况下,快速做到人尽皆知。

做美妆品牌,从玩转社交媒体开始的打法,很快被众多新品牌学去,后来国际大牌也加入进来,在资金实力上更强的大牌们,显然比逸仙玩的更转。

千瓜数据显示,今年上半年,小红书投放量最大的美妆品牌,排名前三的是迪奥、兰蔻、海蓝之谜。当全行业都加大营销投入,营销费用的水位相应提升,同时,竞争格局也开始发生变化。

往上,有资金实力、品牌忠诚度更强的大牌;平行或往下,有性价比更高、爆款打造能力更强的新品牌。于是,昔日稳居天猫美妆类目TOP5的完美日记,在今年的618中,跌出了TOP30。

排位下跌背后,是研发能力欠缺下,产品核心竞争力缺失。

而这个问题目前普遍存在于国货美妆中。在国内,品牌找代工厂的ODM模式已非常普遍,代工厂只需要把配方重新排列组合,再来个创新的包材,一款新产品就诞生了。甚至如今连商标注册、产品备案等各个环节,国内代工厂都能够一条龙包办,做品牌的门槛变得越来越低。

逸仙在招股书中曾提到,其一款产品从概念提出到发布只需要不到六个月的时间,而国际品牌的新品研发时间通常需要7到18个月。

快速上新,曾一度是韩国品牌的拿手绝活,但那些以快著称的韩国品牌,已在这些年接连败退。韩妆用血淋淋的经验告诉我们,只是够快但没有核心技术的产品,终将会被消费者抛弃。

“用心做营销,用脚做产品”,是逸仙在过去被诟病最多的点,其在上市前的2019年,研发费用为2317.9万元,占所有成本的仅0.8%,同时期的欧莱雅,研发费用为9.14亿欧元,占比为3.3%。

上市后,逸仙逐步加大在研发层面的投入。到今年Q2,这个数字已上升至3.4%,甚至高于欧莱雅今年上半年的数字2.9%。

不过在投入数额的绝对值上,受限于品牌体量,逸仙第二季度3200万元的研发体量,依然无法与年均10亿量级的“欧莱雅”们相比较(欧莱雅上半年的研发费用为5.396亿欧元)。

同时从实际研究产出来说,逸仙也与大牌,甚至是同行有不小差距。

《中国化妆品》翻看了国家知识产权局网站,逸仙电商在国内备案的专利为50个,其中49 为外观专利。专利数不及竞品花西子177个的三分之一(一大半为非外观专利),更是无法与以欧莱雅为代表的头部公司相提并论。单就玻色因这一成分相关的专利,欧莱雅就在全球范围内申请了70多项,其整体的专利数更是高达超两千。

研发投入的回报周期长,这使得逸仙必须采取更快的方式去弥补这一短板,上文中提到的并购就是方法之一。

新流量渠道待跑通

同时在产品层面补齐之外,还需要解决线上流量被稀释的问题。逸仙给出的方法是——线上线下、国内国外。

线下,是逸仙电商想到的第一个破局之道。早在2019年初,逸仙就在广州落地了第一家实体店,并在这年年底宣布三年在华东开店200家、全国开店600家。

但这一计划,被2020年开始的疫情打乱。本期财报未提及线下门店的门店数和盈利情况,但提到Q2公司加快了收入组合和成本层面的优化,后者就包括了减少线下门店数量。

当下的线下板块,依然是成本中心,而非利润中心。今年5月,逸仙电商董事长兼CEO黄锦峰曾在接受媒体采访时表示,因为疫情,过去几个月,线下门店近2/3受到影响,线下营收损失63%。

海外,被逸仙电商视为另一个增长点。2020年4月,完美日记推出海外官网,随后开设独立站,入驻跨境电商平台。在财报中,逸仙电商未提及这部分业务。

近几年,有很多的国货美妆品牌都在尝试出海。但据《中国化妆品》了解,目前国货出海整体尚处于非常早期的阶段。

有业内人士告诉《中国化妆品》,目前国货品牌出海的方式,在线上主要是通过跨境电商、独立站,在线下主要是通过参加展会、联合当地商会去拓展经销渠道,整体仍处于探索期,实现盈利更是无从谈起。

于是,盈利的希望,又抛还给国内。砍掉不赚钱的业务和提价,可能是当下最快能实现盈利的方法。黄锦峰此前也表示,接下来将持续地在定价、毛利以及渠道上做精细化运营。

只是,价格一旦降下去,想要再提上来就变的很难了,此前海底捞的涨价就多次被骂上热搜。黄锦峰此前也坦言,过去一些偏流量形式的打法对品牌是有一些伤害的。

同时,在“完美日记平替”都已出现的当下,完美日记昔日吸引来的价格敏感型消费者,大概率很难会为涨价买单。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/227222169.html