又到月底了,又是会计忙绿地时候了,最近一直都在忙碌着,帮助一家药妆企业申报政策资金扶持。在这个过程中,我发现药妆是一个发展潜力巨大的行业。作为一个喜欢反思,擅长总结、分析的会计人员来说,总想深度的解析一下这个行业,我查阅大量的资料,在这个总结和分析的过程中,让我越差越兴奋,好像发现宝藏似的。这个行业市场真的很大,我把分析总结文章分享出来,希望大家能深度发展这个行业,让我们中国从各个方面都更加强大。

分析的内容是通过对日本cosme大赏、日本亚马逊排行榜、海淘网、苏宁易购、小红书等多个网站,按彩妆、底妆、防嗮、护肤、化妆水、洁面、面膜、卸妆8个领域共采集了137款国内畅销"药妆"产品信息。分析畅销单品及品牌特点,为我司进入药妆领域提供基本市场定位信息。

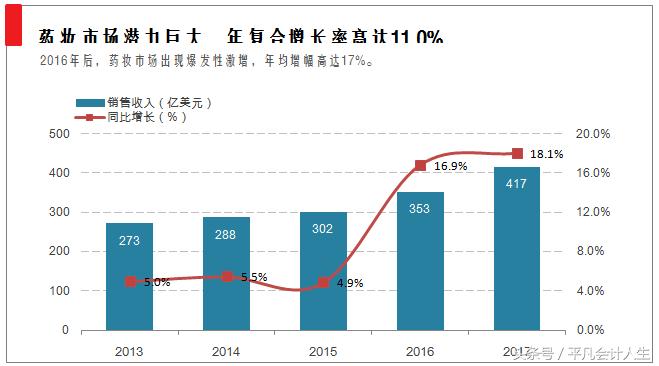

第一部分:药妆整体市场现状

1.1 全球药妆市场规模

A.全球药妆市场增长迅速 ,2017年规模超400亿美元。

2017年全球药妆市场规模417亿美元(≈2888亿人民币),2010-2017年复合增长率达11.0%,大大超过全球医药市场的实际年增长率及化妆品增长率(化妆品增长率为5%)。

图 1 2013-2017年,全球药妆市场规模

B. 亚太地区为全球药妆主要消费市场 2017年占比超36%

2017年亚太药妆销售额约为151亿美元,占全球比重超过36%,其中日本和韩国为亚太药妆的主要生产国。(全球药妆市场区域分布:亚太36.12%、美洲31.82%、欧洲27.99%、中东&非洲4.07。

1.2 我国药妆市场规模

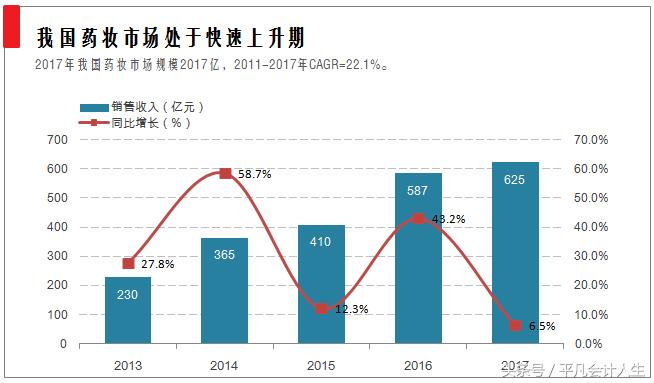

A.我国药妆市场增长迅猛,年复合增长率高达22.1%。

2017年我国药妆市场规模625亿RMB,2010-2017年复合增长率达22.1%。受国家管控影响,我国药妆市场呈现一年激增,一年平稳增长趋势。(注:药妆在我国没有明确定位,增幅过高后,国家会介入管理,并对市场进行规范。)

图 2 2013-2017年中国药妆市场规模

B. 市场空间巨大,未来至少还有2-3倍市场空间。

尽管化妆品销售总额数目庞大,药妆销售年增长速度在22%左右,但药妆化妆品市场份额依然很小,上升空间巨大。近年来,由于环境污染加剧、空气质量下降等原因,敏感、湿疹等皮肤疾病发病率大幅上升。根据中国医师协会皮肤科分会发布的《国人肌肤现状调查》显示,已有高达72.08%的人群处于亚健康肌肤状态。在这一大背景下,国内的药妆行业也进入了快速发展期。

中国的药妆品销售额仅占国内化妆品市场的20%,而欧洲、美国和日本的药妆品已占各自国内化妆品市场的50%-60%。其中法国有约5成消费者喜欢在药店消费护肤品,同时有近2/3的人口存在不同程度的肌肤问题;美国约有3000多万人在使用药妆类的脸部保养品;而在日本药妆连锁店数量已达1.6万家,在日本药房产品销售的比重中,药妆产品占到了近一半的份额。

1.3 我国政府对药妆行业的态度

A. 管理滞后,法规趋严。

目前全球没有任何一个国家对药妆有明确定义,相关法律法规并不完善。2019年1月,国家食品药品监督管理局(下称"国家食药监局"),明确使用"药妆"、"医学护肤品"、"药妆品"概念均属违法。目前,在淘宝、苏宁、京东三大电商平台上搜索"药妆"关键词,已经不显示任何商品。

中国现行《化妆品卫生监督条例》中第十二条、第十四条规定,化妆品标签、小包装或者说明书上不得注有适应症,不得宣传疗效,不得使用医疗术语,广告宣传中不得宣传医疗作用。对于以化妆品名义注册或备案的产品,宣称"药妆""医学护肤品"等"药妆品"概念的,属于违法行为。

言外之意,药就是药,化妆品就是化妆品,厂商不可以再以"药妆品"、"医学护肤品"等混淆概念,打擦边球营销。此举,可能会对此后"药妆"类产品销售渠道(无法进入药铺销售)、销售策略(广告宣传策略)等造成影响。但,市场管理的严格,并不意味市场需求的消失,对皮肤管理的认知和欲望依然会持续引导市场消费。

1.4 我国民众对药妆的认知及态度

A. 普遍认为"药妆"比一般大众化妆品更安全,具有治疗和修复功效。

33.38%的消费者认为药妆经过皮肤科临床测试,对所含成分的功效有较高的期待,同时认为产品的安全性也有较好的保障;21.85%的消费者认为药妆含有特殊药理成分。药妆主要的应用领域是护肤品、护发品和美容针剂。护肤品是药妆应用的最大领域,其次是护发。在护肤市场中,抗衰老产品占的份额最大,这要归功于35岁以上的消费群渴望拥有年轻肌肤的欲望越来越强烈。从消费者年龄的角度来看, 药妆品更受到中年女性消费者的青睐,年轻消费者则更喜欢大众化妆品。

B. 日本药妆名气大,实力强,渐受青睐。

中国药妆用户群体经历了对法国理肤泉、美国兰蔻等欧美品牌的青睐后,逐步对亚洲品牌更感兴趣,尤其是日本药妆品牌。普遍认为日本药妆产品更贴近与亚洲人,更适合对亚洲人皮肤的护理、修复。因此,日本资生堂、高丝、嘉宝娜、宝丽、花王等逐步获得国人信任。2018年1-8月,日本销售出口的药妆产品高达3433亿日圆(折合人民币214亿),其中35%是中国大陆人民所购买,25%是中国香港人所购买。

第二分:日本药妆行业现状

2.1 日本药妆规模、发展趋势

A. 2017年药妆店销售额3850亿人民币,同比增幅5.4%,连续17年增长。

据日本经济产业省2017的统计结果,日本药妆店数量同比增长5%至1.5万家,销售额同比增长5.4%至6.058万亿日元。另据日本连锁药店协会(Japan Association of Chain Drug Stores)数据,2016财年,药妆店的销售额同比增长5.9%至6.49万亿日元,实现自2000年以来连续第16年增长。(备注:日本药妆店不止卖"药妆",还会顺带售卖健康食品、部分药品、化妆品。因此,药妆销售额>"药妆"类产品销售额。)

B. 护肤、美妆产品备受青睐,2016年护肤品增幅46.5%,美妆增幅22.2%。

来自日本矢野经济研究所数据显示,2014年之前,日本本土化妆品市场的增长率一直在1%以下徘徊不前,2015年后年增速提高至3%左右。其中护肤品品类增长更多,数据显示,2016年,护肤品品类市场规模同比增长3%至46.5%,美妆品品类同比增长4.4%到22.2%

2.2 药妆品牌发展趋势

A. 日本药妆企业主要为分为两大类:化妆品公司转型、药企转型,其中化妆品公司为核心。

本次分析采集了137款国内畅销"药妆"品,这些产品归属于35家日本企业。其中24家化妆品公司、7家医药/医师企业创立。

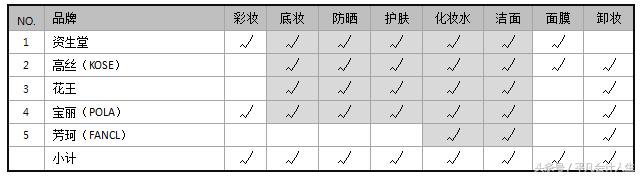

最畅销5大药妆企业(资生堂、高丝KOSE、花王、宝丽POLA、芳珂FANCL)全为化妆品公司。其产品线及其丰富,涵盖防晒、护肤、化妆水、洁面、底妆、卸妆等重要领域。并集中于价高、质优的中高端产品。

表 1 5大药妆企业重点业务领域

5大"药妆"品牌中,最年轻芳珂(FANCL)成立于1980年。其余4家企业成立时间超过70年。由此可见:目前强势日本"药妆"企业均为老牌化妆品企业把持。

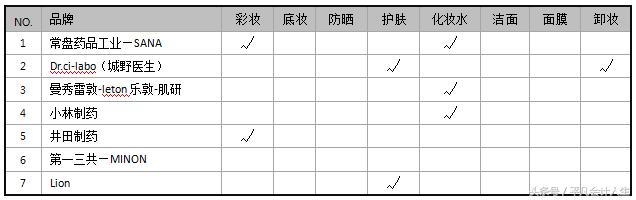

药企进入化妆品领域通常选择产品专业化,专精于一个领域,平价销售(单价100元¥/件)。常见的细分市场选择:彩妆、护肤、化妆水三个领域。

表 2 药企进入药妆业务分布特点

药企进入化妆品行业,通常被认为"药多于妆",因此市场售价很难参考化妆品公司的产品售价。消费者通常以药品价格为参考,而非高端化妆品。因此,建议此后OEM合作建议:可以用药企的能力,但不要用药企的名义(品牌效应),可考虑另立公司或者品牌。

【关键词说明】护肤类化妆品:包括乳液/面霜、面部精华。 化妆水则包含:爽肤水和化妆水。

B. 跨界和小众品牌兴起,市场逐步走向年轻化。

本次采集数据的企业中RMK、植村秀为个人化妆师创立的品牌,Dr.ci-labo(城野医生)为医师创立、菊正宗为百年酿酒企业。Lululun、MUJI、LoveLiner均为2010年后才进入药妆市场。所进入领域主要集中在:彩妆、化妆水、面膜。

表 3 小众品牌业务分布特点

药妆利润通常为20-30%,定价也远高于一般化妆品。因此药妆的主要消费对象为30岁以上拥有皮肤护理需求的女性群体。但当前皮肤问题越发受到关注,年轻群体也开始更大程度对肌肤进行投入和护理,因此18-30周岁左右群体逐步崛起,这些新兴年轻市场更喜欢产品个性化、价格大众化。为此崛起了很多平价药妆产品。主要消费产品为化妆水、面膜及彩妆。(备注:护肤品需求也在崛起,但通常选择国内产品,进口产品通常价高。)

2.3强势品牌及其产品线

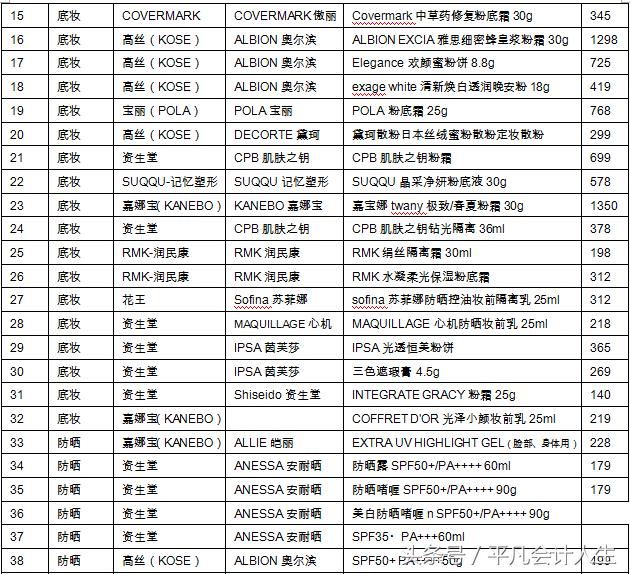

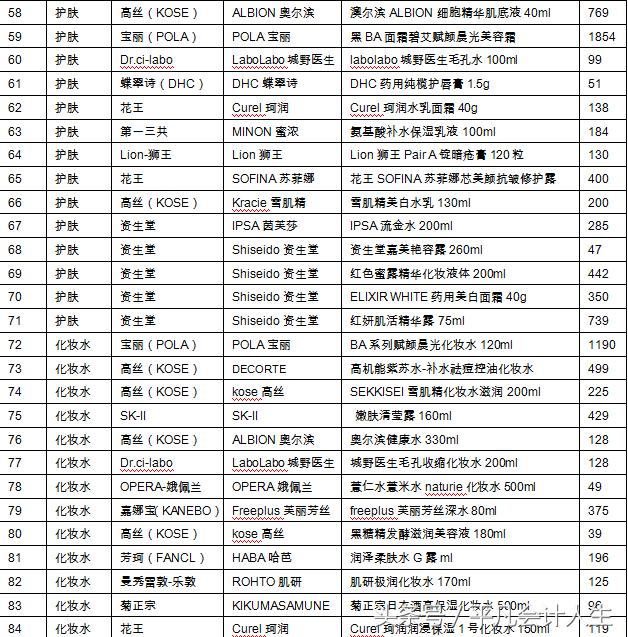

A. 护肤、防晒、底妆牢牢的控制在5大日本品牌手中,进入难度极大。

底妆热销品19款,5大品牌占比73.7%;防晒热销品21款,5大品牌占比95.5%;护肤热销款17件,5大品牌占比70.6%。(件下表深绿色部分)

表 4 热销产品及品牌分布

B. 彩妆、面膜进入难度最小,其次为化妆水、洁面和卸妆市场。

由上表可知,彩妆5大品牌占比仅为38.5%,面膜5大品牌占比为40.0%,市场进入难度最小。彩妆及面膜市场需求广泛,小至学生群体,大到中老年群体均有需求。群体跨度非常大,价格接受范围也异常广泛。化妆水、洁面、卸妆市场,5大品牌强势产品占比均为50%左右,可考虑进入。潜在企业相对温和的市场定位可选择面膜和彩妆领域,该两类市场份额相对较大,消费者群体庞大,品牌集中度相对分散。如KohGenDo(江原道)作为小众品牌,粉底液做到了日本十大畅销粉底液。LoveLiner彩妆笔、kiss me防水睫毛膏都是Cosme大赏畅销品牌。

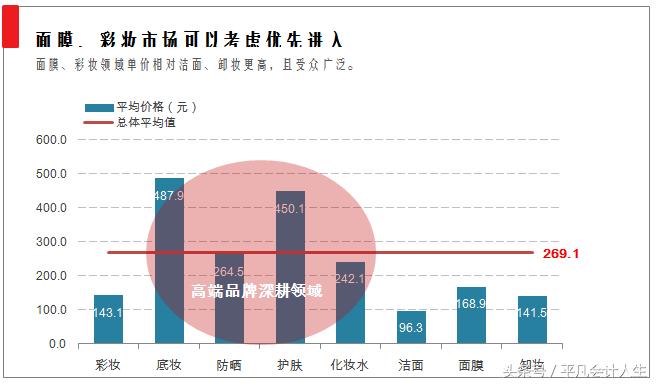

C. 底妆、护肤品单价最高,防嗮、化妆水、面膜其次,彩妆、洁面价格最低。

底妆价格最高,均价超过487.9元/件。产品重量通常在25g-30g,价格通常集中在300元左右。部分高端品可以达到700元左右/件,其中顶级底妆可以超过1000元/件。除底妆外,护肤品价格也相对较高,平均单价达到450元/件。

图 3 各类药妆用品均价展示(仅包含137款畅销单品价格)

图 4 日本畅销彩妆/面膜列表

第三分:国人对日本化妆品的U&A研究

3.1 消费群体研究

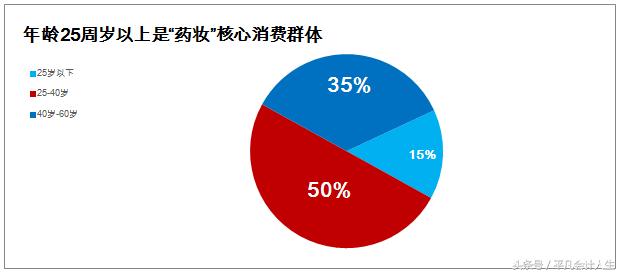

A. 年龄25周岁以上,为药妆市场消费主力,25周岁以下逐步崛起。

从消费者年龄的角度来看,中年消费者比较倾向于使用药妆品,年轻消费者则更喜欢大众化妆品。目前,年轻消费者对药用化妆品也表现出极大的兴趣,也开始关注药妆品。年轻人也已经逐渐意识到,使用好的护肤品对未来的皮肤状况有很大的改善,药妆品消费者有越来越年轻化的趋势。

95后00后更看重颜值消费。95后、00后的年轻人美妆消费能力正通过线上渠道得到进一步释放。从人均消费额的同比增长来看,95后、00后无论是从护肤还是彩妆方面来看,其增长率均高于80后、70后,彩妆的消费额增长率更是高出近四倍。(来源于:南都大数据研究院联合京东发布《美丽新起点———2018-2019美妆消费报告》)

图 5 "药妆"消费群体年龄分布

B. 药妆消费强度高:69%消费者认为每天使用药妆产品可以预防皮肤敏感等其他问题。

Mintel研究表明:在使用药妆的群体中,69%的消费者都坚持长期使用药妆类产品,认为其有助于改善肤质和预防皮肤敏感等其他问题。剩余31%的消费者认为他们只在患有某些皮肤病时才使用药妆产品。

C. 产品质量认知不足:"有效成分"是其关注重点,更偏好配料较少的药妆。

由于越来越关注药妆产品中的成分,74%的中国城市消费者认为药妆产品中含有的有效成分是必不可少的。此外,60%认为用少量配料配制(成分信息表中,配料较少)的药妆产品更安全。"胶原蛋白、精油、维生素、氨基酸"等词语是药妆常见关键词。补水、保湿、美白、防护、抗初老、紧致、妆感等概念将会越来越受到消费者的认同,包含眼部、唇部、脸颊以及颈部的细分产品也将更贴近消费者的需求。

3.2 产品及品牌偏好

A. 护肤品发展最快,彩妆类增长明显,运动型(防汗、透气)化妆品兴起。

1. 护肤品:护肤品是化妆品市场中发展最快的一个分类市场。其中防衰抗衰用品:留住青春,抗衰老化妆品将更受欢迎。

2. 彩妆修饰类用品:彩妆增速最快,BB、CC霜类修饰类用品最受欢迎;眼部化妆品市场近年有明显增长。kiss me、LoveLiner、万代-凡尔赛Creer Beaute都是专做彩妆的畅销品牌,其中Kiss me、loveliner均在2005年以后成立。

3. 儿童专用品:儿童用品市场持续升温。(儿童防嗮、湿疹、嫩肤类)

4. 防晒用品:防晒用品使传统的淡季不淡。

5. 运动型化妆品:为了显示整体美,众多喜好体育运动和形体健美的消费者希望防止水分流失、防臭、防汗、便于携带、保湿、杀菌等运动型产品的出现。

6. 药用型化妆品:如痤疮水、祛斑霜、祛痘膏等,所谓「药妆」,意指结合化妆品和药品,也渐受注意。

3.3 购买决策

A. 口碑、价格是年轻群体选购主要考虑因素。成熟群体则考虑功效和品牌。

贸发局2016年《中国护肤品及化妆品消费者调查》,内地女性选购化妆品最主要的考虑因素包括:「产品功效/效果」(66%)、「品牌」(64%)及「口碑」(60%)。年轻受访者较易受到「口碑」和「价格」因素影响,而成熟受访者则较受「天然/有机/草本植物」和「高科技/生物科技研制」的因素吸引。

我国"药妆"市场拥有强烈的消费欲望和蹩脚的选购艺术。大多数群体并没有明确的目标,容易受到职业女性杂志、美容杂志、日本cosme大赏、国内小红书、网红主播等。产品推广可通过这些渠道进行销售。通常的惯例是先去cosme大赏等排名网站刷脸,证实产品拥有独特魅力,然后依靠国内小红书、网红主播、知名化妆师做圈层推广,迅速点燃消费激情。

【备注】本部分数据来源于:香港经贸发展局经贸研究。

第四部分:总结及建议

4.1 药妆市场分析总结

"药妆"市场规模:2017年,全球市场销售金额417亿美金,年复合增长率11%。亚洲消费金额151亿美金,占比36%,正式成为全球最大药妆产品消费地区,其中韩国和日本成为主要生产国。2017年中国药妆产品市场规模625亿人民币,2013-2017年均复合增长率22%,远高于大众化妆品增幅。

我国药妆市场潜力:中国医师协会皮肤科分会发布的《国人肌肤现状调查》显示,已有高达72.08%的人群处于亚健康肌肤状态。药妆品销售额仅占国内化妆品市场的20%,而欧洲、美国和日本的药妆品已占各自国内化妆品市场的50%-60%。因此,近几年中国药妆市场还会有2-3倍市场增长空间。

我国政府对药妆态度:监管逐步增强,已经禁用"药妆"此类关键词。强调药就是药,化妆品就是化妆品,厂商不可以再以"药妆品"、"医学护肤品"等混淆概念,打擦边球营销。低端(产品质量低、生产来源不清楚)产品面临洗牌。

我国民众对日本药妆态度:日本渐受青睐。2018年1-8月,日本销售出口的药妆产品高达3433亿日圆(折合人民币214亿),其中35%是中国大陆人民所购买,25%是中国香港人所购买。

我国民众对日本药妆品牌选择:中年群体偏好资生堂、高丝KOSE、花王、宝丽POLA、芳珂FANCL等日本传统大牌。年轻群体则开始使用Lululun、MUJI、LoveLiner等新兴小品牌。较受欢迎的137款日本药妆及其品牌参见"附件一"。

我国民众对日本产品选购偏好:底妆、护肤品(包括乳液/面霜、面部精华)、化妆水、防嗮主要控制在传统大牌手里,品牌集中度极高。彩妆、面膜市场集中度较低,部分新兴企业通常选择进入此两类领域。

我国民众对药妆的价格消费程度:底妆487.1元/件、护肤品450.1元/件、防嗮264.5元/件、化妆水242.1元/件、面膜230.43元/件、彩妆143.1元/件、卸妆141.5元/件、洁面96.3元/件。(上述价格为畅销日本药妆类产品价格,价格采集源于苏宁易购、亚马逊等网站。)

我国民众对药妆信息来源及选购特征: 我国药妆群体"从众"情况较为严重,选购都参考女性杂志、美容杂志、日本cosme大赏、国内小红书、网红主播、知名化妆师推荐等。选购中,年轻群体偏好品牌和价格(买得起的大牌,面子比效用更重要),成熟群体(30周岁以上)则更多考虑效用和品牌(效果好、牌子大,价格是其次)。

4.2 药妆进入策略建议

OEM代工策略:

1、 细分市场进入策略:首选面膜或彩妆。 一则彩妆和面膜领域增速极快,且年轻群体居多,他们对新品牌的接受程度更高。二则相对其领域,彩妆和面膜品牌集中度低,彩妆领域畅销单品中,5大日本品牌仅占38.5%。面膜领域畅销单品中,5大品牌占比40.0%。 如:2010年后,MUJI做化妆水和面膜、Lululun做面膜、LoveLiner做彩妆、菊正宗做化妆水、面膜,2005年kiss me彩妆、防水睫毛膏。这些企业都获得了成功。相较而言,面膜的单价更高,产品线更容易扩张至化妆水、护肤品,更具有优势。

2、 产品组合:通常而言,做彩妆的专注于做彩妆,目标群体为尚在学校或者刚毕业的年轻群体。比较畅销的彩妆产品类别为眼线液/笔、粉底液、睫毛膏、眉笔;做面膜的则会考虑做面膜和化妆水两类组合。 因为当前化妆水通常具有美肤、护肤、滋润的需求,和面膜的需求较为类似,产品线容易扩张。

3、 代工企业选择:可以选择具有一定历史的日本食品、制药企业,或者选择和日本知名化妆师合作。如菊正宗以前是做清酒的,面膜和化妆水从清酒提炼,让消费者感觉可以吃的化妆品,更安全。Rohto本来是做眼药水的,2004年后开始和曼秀雷敦做化妆水。常盘药品做医药的,采用SANA做豆类护肤品。RMK以前是化妆师创立的品牌,专注于粉底、隔离霜。

4、 产品价格区间:彩妆价格一般在100元/件左右,高端彩妆产品可以达到200元/件以上。面膜价格波动范围极大,主要分为三个类别:①低价面膜50元左右/件;②高价面膜100-200元左右/件;④顶级面膜1000元以上/件。其中,低价面膜每片单价从8块到50不等,主要集中在10-15元/片。

5、 营销宣传:线上营销为主、线下为辅。由于国内药妆选购多以从众心理为主。因此,通常药妆企业都会选择先去日本cosme大赏之类化妆品排名网站刷榜,然后大量在美妆杂志、时尚杂志宣传,并同时聘请明星、化妆师代言,并选择小红书、网红的流量平台强推。以便短期形成轰动效应。

——附件:国内137款畅销日本药妆产品名录

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/121122258.html